一分钟认识可转债

|

可转债全称为可转换公司债券,在目前国内市场,是指在一定条件下可以被转换成公司股票的债券,可转债具有债权和期权双重属性。可转债为公司债券附加公司股票的看涨期权,从而成为一种兼具债券和股票特性的复合衍生品种。 债券属性:其持有人可以选择持有债券到期,获取公司还本付息。 股票属性:可以选择在约定的时间内转换成股票,享受股票上涨收益及股息收入。 |

| 拟任基金经理 李东骞 董事总经理(MD)、 联席投资总监、监事 |

李东骞先生,美国注册金融分析师(CFA)、工学硕士、工商管理硕士。历任美国前沿(FORE)基金管理有限公司高级经理,中信证券股份有限公司交易与衍生产品业务部副总裁、投资经理助理,现任前海开源基金管理有限公司董事总经理(MD)、联席投资总监、监事。 |

可转债的投资价值和优势

|

|

目前A股市场处于多年来的低点,随着政治环境的明朗,改革逐步深入,制度红利将逐步释放,经济开始进入高效、可持续的增长阶段,A股市场正在启动新一轮的慢牛过程,可转债的投资价值凸显。此外,近年来可转债规模的扩容,困扰可转债投资的品种问题将得到解决,转债融资潜力将被充分发掘,投资价值显现。

|

|

|

|

防御能力:当股市下跌风险加大时,投资于收益率高、转股溢价率低的转债,可有效降低风险。 收益能力:当股市行情启动时,可转债亦随之反转,此时股性表现突出,尤其是对基础股票价格变动敏感的转债表现更优,可以较大程度地分享股票上涨带来的收益。

|

|

|

|

|

对比2005年以来中证转债指数、中证全债指数、沪深300指数的累计风险收益情况。长期来讲,可转债的收益率不逊色于股票,而且波动性明显小于股票;另一方面,转债的收益率远高于信用债,但波动性略高,但仍在可承受范围之内。可转换债券作为一种长期的投资方式,具有较高的投资价值。 |

|

|

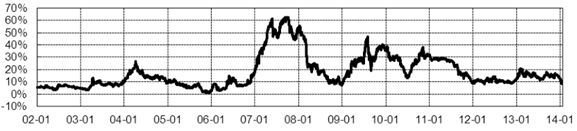

可转债底价溢价率: |

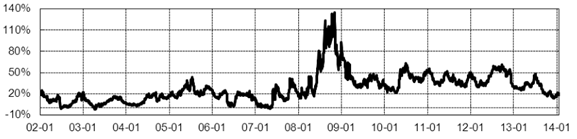

可转债平价溢价率: |

|

资料来源:中金公司研究部 |

转债目前的估值水平处于历史低位,底价溢价率与平价溢价率基本都在十年来的较低点。

|

|

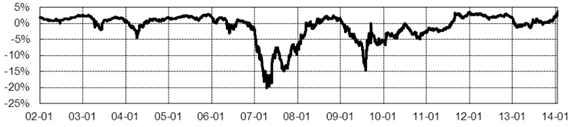

可转债到期收益率: |

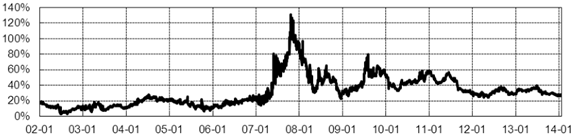

可转债隐含波动率: |

|

资料来源:中金公司研究部 |

转债现在的加权平均收益率超过3%,处在历史较高水平,平均久期3-4年,意味着债券的利息收入水平与安全边际较高;当前价格的隐含波动率也处于低位,转债期权价格被低估。

|

|

5.可转债基金是投资的较好选择 |

|

随着可转债品种的增多,可转债基金需求将出现井喷增长,可转债定价机制较为复杂,投资者选择可转债基金是投资的较好选择。 |

|